人生で多くの人がいちばんお金を使うのが住居費。なんとなく賃貸のままできたけど、そろそろ買ってもいいかも…と物件購入を検討し始めた時に気になるのは「購入と賃貸、どちらが得なのか」問題。もはや永遠のテーマといってもいい、この問題について本気で考えてみましょう。

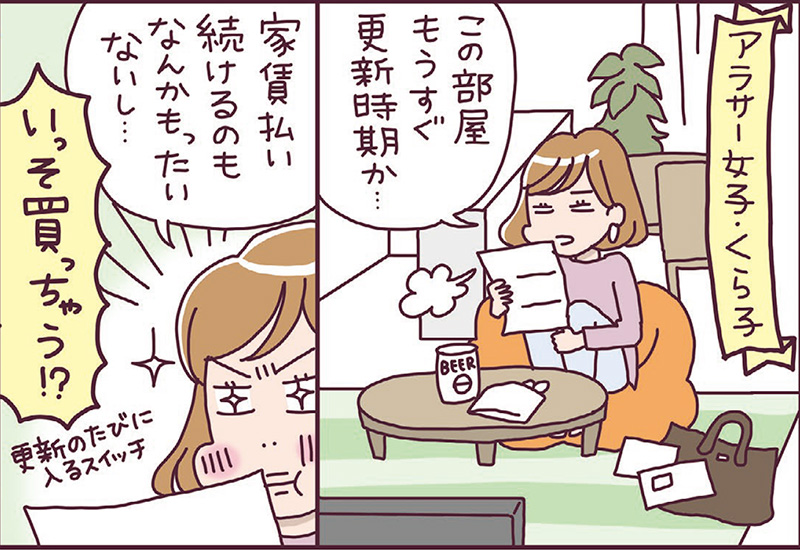

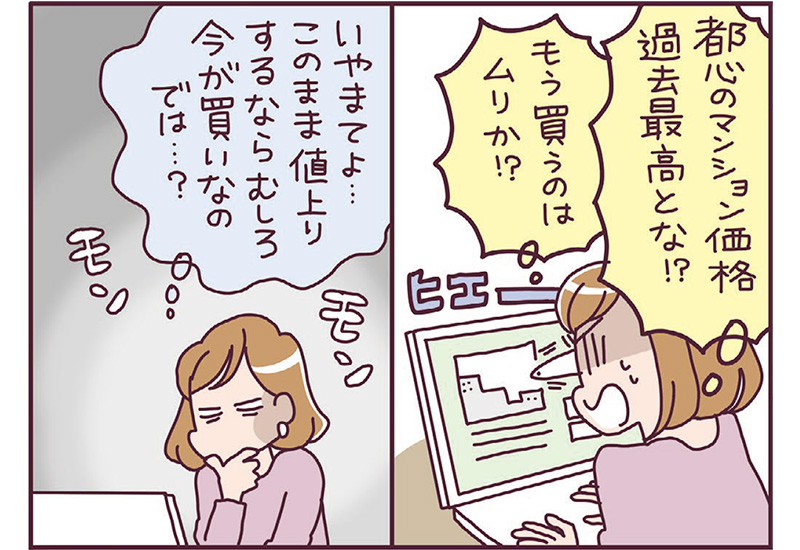

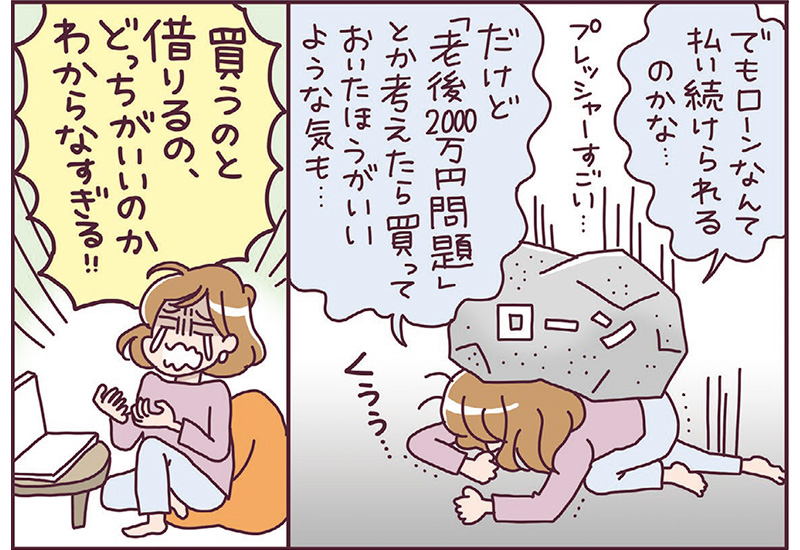

いっそ買っちゃう?やっぱり賃貸継続?正解がわからない!

「買う」「借り続ける」のメリット・デメリットを比較!

【将来の安心感】

買う:持ち家があればローン完済後は住居費は維持費のみとなるため、退職後など将来的には住居費の負担が軽くなるという安心感が。

借りる:賃貸の場合、オーナー側で住民の年齢を60歳まで、65歳までと区切っている物件もあるので、老後は若い頃より借りられる物件の選択肢が絞られる可能性も。その一方で自治体ごとに高齢者へ対応した賃貸物件に対して補助金をオーナーに支払う取り組みもあり、今後は制限が緩和されていく方向になりそう。

【物件の仕様・レベル】

買う:一般的には同じ金額でよりクオリティの高い物件に住める可能性が高いのは分譲。部屋の仕様を重視したい人は自分で買ったほうが安く住めるということになります。

借りる:賃貸のオーナーとしては利回りを最優先に考えるため、仕様はできるだけコストカットされていると考えてよいでしょう。オーナーにとって仕様のよさは利回りの悪化につながります。分譲賃貸物件に住めば仕様のよい部屋に住めますが、そのぶんオーナーはローンや管理費、固定資産税などよりも高く貸したいと思っているため、割高になる可能性が高いでしょう。

「買う」「借り続ける」それぞれ知っておくべきTips

「買う」場合に知っておくべきTips

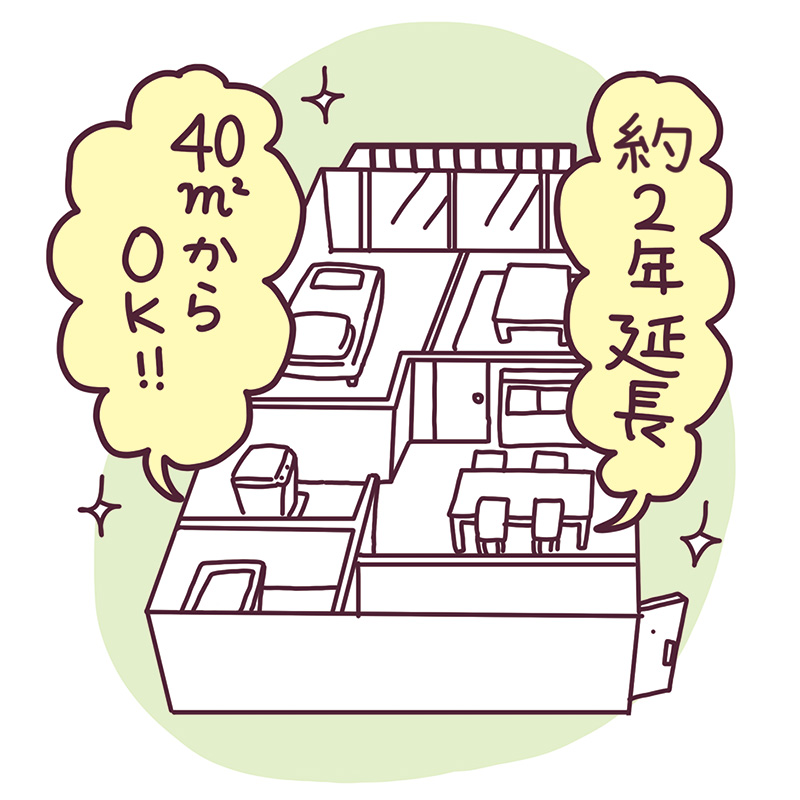

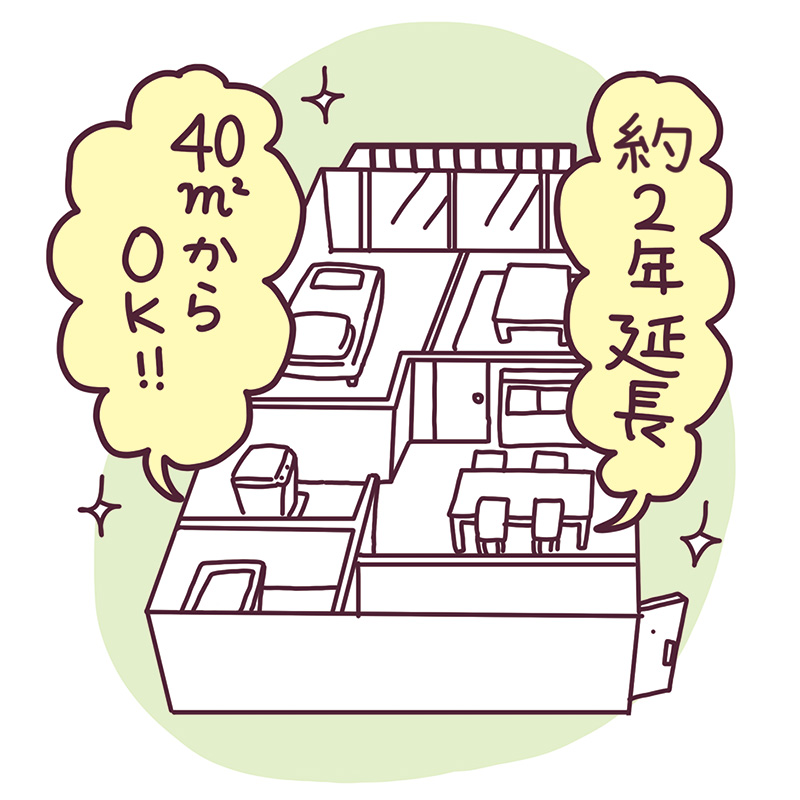

“住宅ローン減税の条件が緩和&延長に!”

税制改正により、通常住宅ローン減税の対象外の40~50㎡のマンションも「2023年までに建築確認をした物件」という期間限定で減税対象に。従来の50㎡以上だと手が届かなかった人や、コンパクトタイプの物件を希望していた人にとっては朗報です。ただし、減税制度があるからこの物件を購入する、という選択は本末転倒。自分が本来希望していた条件の物件なのか、そもそも本当に購入すべきなのかをきちんと吟味しましょう。

「買う」場合に知っておくべきTips

“既婚なら夫婦2人でローンを組むことも可能”

夫婦で家を買う場合、どちらか一人の名義で十分ローンを返済できるくらいの物件のほうが家計のコントロールがしやすく安心。ただ、夫婦揃ってフルで働ける時期は人生でいちばん経済力がある時期でもあるので、買いたい物件が一人では手が届かなかったり、いい物件(高額物件のほうが価格を維持しやすい傾向に)を手に入れるために、ダブルローンを組むのもあり。この場合は経済的にヘビーな戦略であると認識して、全力でローンを返済しましょう。

30代女子の属性別に「買う」「借りる」をシミュレーション

30代独身/年収450万円・貯金50万円

今は地方の住宅地で実家暮らしをしているが、職場へのアクセスを考えてひとり暮らしを検討中。結婚願望も強く、現在絶賛婚活中。

このタイプの女性は賃貸がお勧め。将来結婚するという強い意思があるのでずっと住み続ける可能性が低いことと、住んでいる場所が地方であること、現在の収入と貯金額を考えた時に、購入した場合の物件が将来価値が上がる可能性が少ないことが予想されます。また「いつかは結婚する」と思っていると結婚しない将来をリアルに考えないため、お金の見積もりが甘くなりがちなので、今からしっかり貯蓄を心がけましょう。

イラスト/カツヤマケイコ 取材/加藤みれい 再構成/Bravoworks.Inc

Magazine

![[LeSportsac]ミニトートバッグ](https://data.kokode.jp/upload/kokode/save_image/4277382-1.jpg)

View more

![[LeSportsac]3ジップショルダーバッグ](https://data.kokode.jp/upload/kokode/save_image/4277383-1.jpg)

View more

![[CASA FLINE]カップ付きギャザーカットソートップス](https://data.kokode.jp/upload/kokode/save_image/4277384-1.jpg)

View more

![[CASA FLINE]オーガニックコットンTシャツ](https://data.kokode.jp/upload/kokode/save_image/4277385-1.jpg)

View more

![[UNIVERSAL OVERALL]フレアスカート](https://data.kokode.jp/upload/kokode/save_image/4277386-1.jpg)

View more

![[BABYLONE]サロペット](https://data.kokode.jp/upload/kokode/save_image/4277387-1.jpg)

View more

![[Robert P. Miller]スカート](https://data.kokode.jp/upload/kokode/save_image/4277388-1.jpg)

View more

![[Robert P. Miller]カップ付きタンクトップ](https://data.kokode.jp/upload/kokode/save_image/4277389-1.jpg)

View more

![[Robert P. Miller]ショート丈カーディガン](https://data.kokode.jp/upload/kokode/save_image/4277390-1.jpg)

View more

![[Robert P. Miller]カップ付きワンピース](https://data.kokode.jp/upload/kokode/save_image/4277391-1.jpg)

View more

![[enchanted]【受発注】フロントゴアフラットスリッポンシューズ](https://data.kokode.jp/upload/kokode/save_image/4277830-1.jpg)

View more

![[enchanted]【受発注】晴雨兼用バブーシュローファー](https://data.kokode.jp/upload/kokode/save_image/4277831-1.jpg)

View more

![[THREE SQUARE]チェックタフタスカート](https://data.kokode.jp/upload/kokode/save_image/4277028-1.jpg)

View more

![[THREE SQUARE]フリルデニムブラウス](https://data.kokode.jp/upload/kokode/save_image/4277029-1.jpg)

View more

![[THREE SQUARE]フリルカラーブラウス](https://data.kokode.jp/upload/kokode/save_image/4277030-1.jpg)

View more

![[THREE SQUARE]ラメカーディガン](https://data.kokode.jp/upload/kokode/save_image/4277031-1.jpg)

View more

![[THREE SQUARE]シアーコンビサロペット](https://data.kokode.jp/upload/kokode/save_image/4277032-1.jpg)

View more

Pickup

春はブルックス ブラザーズの好印象ワードローブでいこう!

【買えるCLASSY.LIVE】4月15日(Mon.) 20:00配信!

ノンワイヤーで肌にも優しい♡私たちを自由にするスロギーのボディウェア

【サンローラン】 憧れブランドで発見!今月話題のバッグ

この春、毎日活躍してくれる!働く私たちに必要な“新名品バッグ”【マイケル・コース】

今年のUVケアはこれで決まり!理想の春肌を叶える【高機能UVコスメ】

アラサー女子が今投資したい!憧れブランドの【一生ものジュエリー】

【インナーケア】美容賢者がオススメする「続けられる腸活」

【着回しDiary特別編】お姫様がZOZOBASEで物流女子に⁉〈前編〉

【着回しDiary特別編】お姫様がZOZOBASEで物流女子に⁉〈後編〉

名古屋ウィメンズマラソンに参加! 前日イベントからアフターパーティまでワクワク♡

スニーカー女子必見!即完売のニューバランスSafari別注モデルの“レディスサイズ”が発売中

【シャネル・ネクサス・ホール】もサポート! KYOTOGRAPHIE 京都国際写真祭 2024 が今年も始まる!

目の健康を考えよう! 【ロート製薬】によるドローンの「目の愛護ショー」レポート

【宿泊券プレゼント】オーシャンビューの一棟貸し「石垣ヒルズ®」が3月オープン!VRで施設見学も